Het goedkoopste aandeel op de Nederlands beurs

Zijn er met de AEX op een nieuw hoogterecord nog ‘koopjes’ te vinden op de Nederlandse beurzen? En dan hebben we het niet over aandelen die nauwelijks groeien of met een zeer slechte financiële positie. Een rondje langs de velden laat zien dat Aegon, ASR of zelfs Heijmans koers/winstverhoudingen hebben van onder de zeven.

En al deze fondsen hebben een redelijke sterke balans.

De twee verzekeraars omdat het ‘moet’ vanwege buffers die ze moeten aanhouden. Maar verzekeraars kennen een hoog risicogehalte, vooral wanneer de beurs redelijk hoog staat. En dan is het ook nog hoogzomer (sell in May, back in September), dus daar blijven we even vanaf.

Heijmans wordt echter de komende jaren tegengewerkt door de CO2 problematiek en de winstmarges zijn dusdanig laag dat ook daar een risico schuilt.

Daarnaast staat de koers ook op een recordniveau en heeft het reeds zijn koersdoel van €13,- bereikt. We blijven dit fonds wel in de gaten houden want met een dividendrendement van 6% blijft deze nog steeds interessant.

Maar welk aandeel is nu het meest voordelig geprijsd?

Wat is nu het goedkoopste aandeel op dit moment? En met goedkoop doelen we zowel op de koers/winstverhoudingen als ook op het dividendrendement en de sterke balanspositie.

Het goedkoopste aandeel dat ik vond op de Nederlandse beurs is: VOLTA FINANCE LTD!

Volta Finance LTD

Bij mijn zoektocht stuitte ik op een beursfonds (lokale NL-markt), genaamd Volta Finance LTD en wat bleek? Dit fonds keert al jaren meer dan 8,5% dividend uit, is ongeveer 6 keer de nettowinst gewaardeerd en heeft een eigen vermogen van minstens € 200 miljoen, hetgeen gelijk is aan de marktwaarde op dit moment!

Met de huidige koers van € 6,06 zou het dividendrendement wel eens meer dan 10% kunnen worden.

WAT??? JA ECHT!

Dat lijkt inderdaad to good to be true, maar laten we eerlijk zijn, zo vaak kijken we niet naar de lokale markt, helemaal niet als er LTD achter staat en al helemaal niet wanneer het een investeringsmaatschappij betreft in gesyndiceerde leningen.

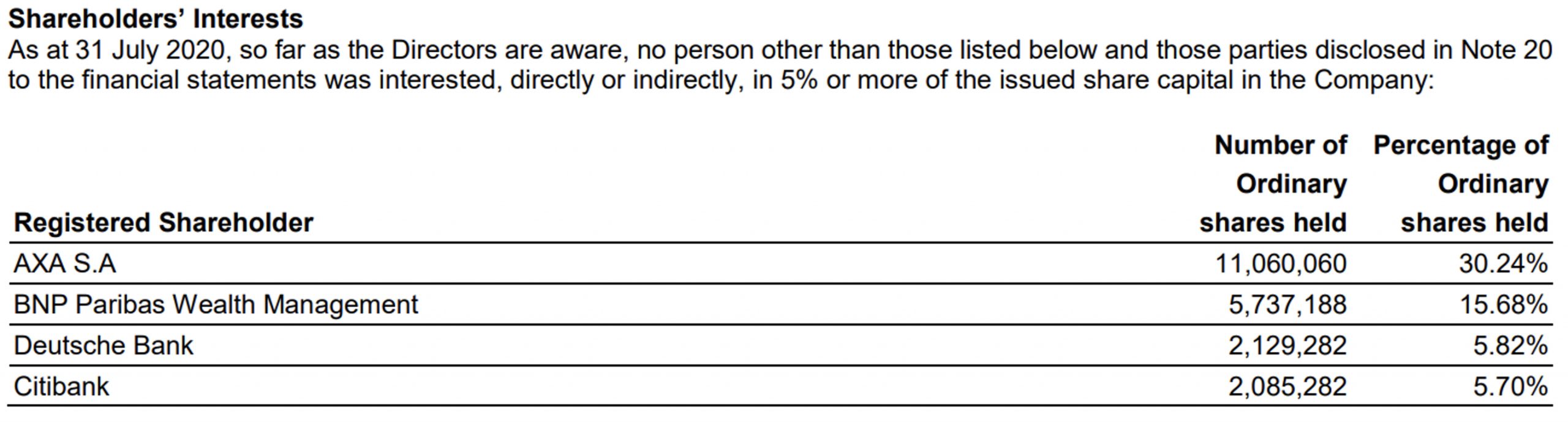

Toch is dat niet geheel terecht omdat dit fonds een zeer goed trackrecord heeft en daarnaast ook nog zeer dedicated aandeelhouders in de vorm van grootbanken en management.

Wat doet VOLTA eigenlijk?

Volta Finance Limited is een closed-end investeringsfonds die gespecialiseerd is in zoals dat zo mooi heet: leveraged leningen (CLO’s) heeft als doel een constante inkomstenstroom voor haar aandeelhouders te genereren door dividenden die zij verwachten uit te keren op kwartaalbasis.

De Vennootschap heeft AXA Investment Managers Paris aangesteld, een investeringsbeheermaatschappij met een afdeling gespecialiseerd in gestructureerd krediet, voor het investeringsbeheer van al haar activa.

Wat is een CLO?

Een CLO is eigenlijk een pakket leningen met onderpand van meerdere middelgrote en grote bedrijfsleningen die worden samengevoegd en aan verschillende categorieën eigenaren in verschillende tranches worden doorverkocht.

CLO’s beleggen voornamelijk in hefboomleningen en vaak zelfs aan bedrijven lager dan investment grade. De huidige CLO’s kunnen variëren van 3% voor leningen met een triple-A-rating tot zelfs 13% voor de meest risicovolle. Het hangt af van de waarde van het onderpand (aandelen) en het risicoprofiel.

Een CLO is eigenlijk een pakket leningen met onderpand van meerdere middelgrote en grote bedrijfsleningen

Voor de critici onder ons lijkt dit op de subprime leningen (CDO’s) in 2007/2008 die tot de ondergang van het financiële systeem zorgden.

Nu ga ik niet ontkennen dat leningen aan bedrijven met een slechte balanspositie zeer riskant kan zijn, want dat is het wel degelijk. Niet voor niets dat deze bedrijven zelfs in de huidige tijd rentepercentages moeten betalen van 12-13%.

Maar laten we eerlijk zijn, de meeste bedrijven zijn niet direct van start af aan solvabel en hebben vooral in het begin een hoog risicoprofiel. Dat wil echter niet zeggen dat deze bedrijven allemaal failliet zouden gaan. Integendeel zou ik zeggen.

Maar wat in mijn opinie totaal anders is ten opzichte van de CDO’s in 2007/2008 is dat deze destijds puur op de huizenmarkt gefocust was, in tegenstelling tot CLO’s die vanwege de vele soorten onderliggende bedrijven veel meer gedifferentieerd zijn en het risico daarmee veel meer gespreid is.

Daarnaast is de huidige CLO-markt veel professioneler en transparanter georganiseerd dan de cowboy-achtige subprime markt in 2007, waar vaak niet eens documentatie aan ten grondslag lag.

Daarnaast werden in die tijd op wanbetalingen gespeculeerd en vonden veel her-securisaties plaats. Deze laatste twee aspecten zijn verboden bij CLO’s. Ook worden met betrekking tot CLO’s – met ervaren fondsbeheerders als AXA – veel betere due diligences uitgevoerd en dat het risicoprofiel daarmee niet veel afwijkt van hedendaagse private equity fondsen.

Daarnaast heeft de coronacrisis al een grote impact gehad op de fair value van veel risicovolle bedrijven en is in de huidige balans van Volta (opgesteld in Juli 2020) al uitgegaan van een doomscenario met een afboeking van € 55 miljoen op € 290 miljoen, hetgeen 18% is.

Dit terwijl de laatste schattingen van Moody’s zijn dat het deficit van de meest risicovolle bedrijven niet boven de 10% zal liggen. Als we daarmee in overweging nemen dat CLO’s niet alleen uit investment grade bedrijven bestaat zal het uiteindelijk naar aanleiding van de coronacrisis wel meevallen.

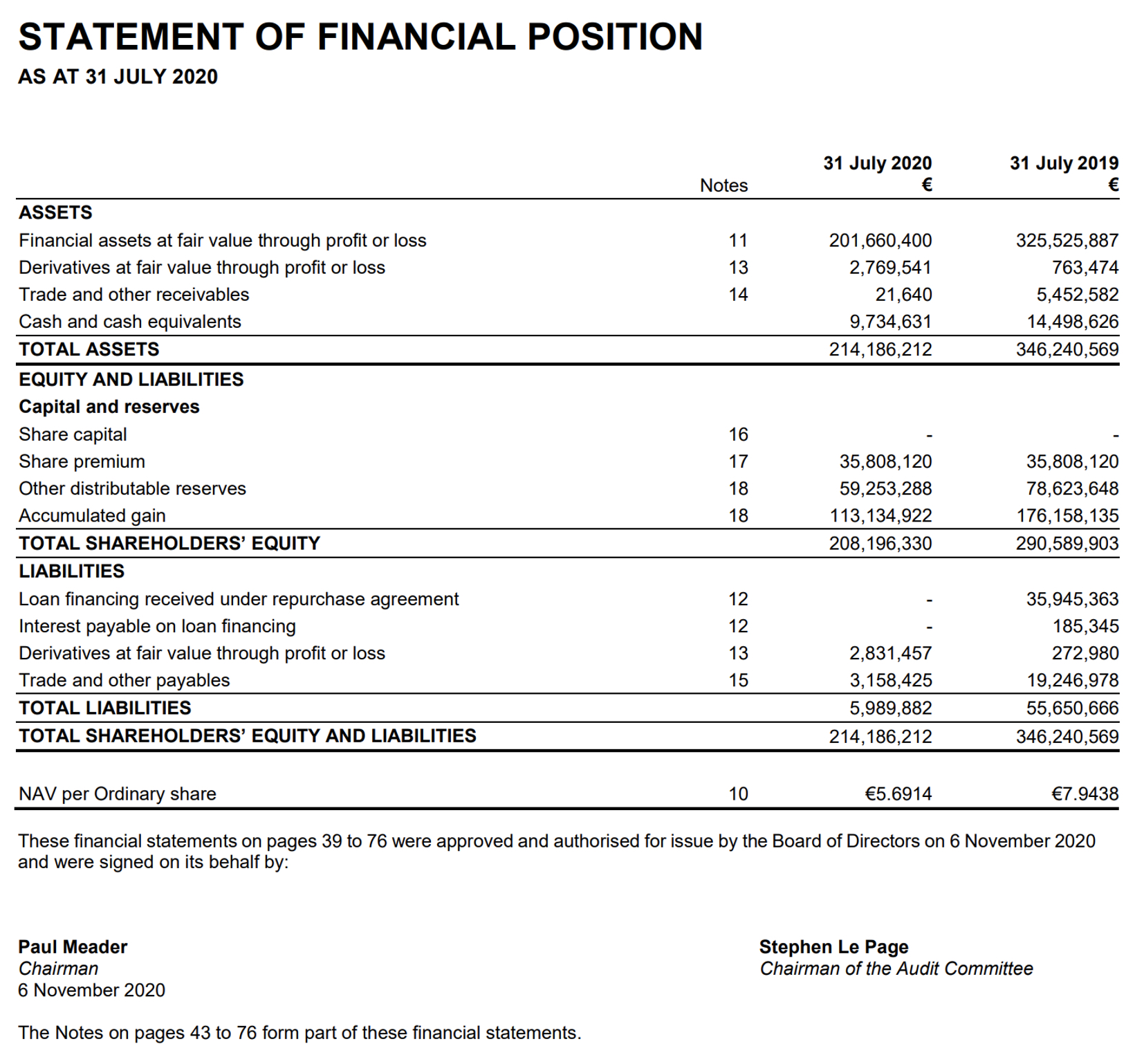

Financials

De laatste jaarrekening dateert van juli 2020 waar er net een afboeking inzake fair value had plaatsgevonden. Na deze afboeking van € 55 miljoen bedroeg het totaalpakket aan leningen (assets) €201M

Het financiële model van Volta werkt als volgt:

- Het eigen vermogen van €208 miljoen bestaat uit leningen (assets) en derivaten

- Het verschil met het eigen vermogen eind juli (€290 miljoen) 2019 is negatief €82 miljoen. Deze €82 miljoen bestaat uit de jaarlijkse dividenduitkering aan shareholders van €20 miljoen, koersverschillen en de (corona) afboeking van €55 miljoen.

- Deze dividenduitkering aan shareholders is dus 55 cent per aandeel en is daarmee met de huidige koers van €6,06 een dividendrendement van 9,2%

Volta ontvangt zelf aan dividend /rente /coupon op basis van de huidige waardering van de CLO’s momenteel € 29 miljoen, hetgeen neerkomt op gemiddeld: 14,4%. Dat ze niet alles uitkeren heeft natuurlijk alles te maken met een financiële buffer opbouwen.

Daarnaast is zoals gezegd de huidige bedrijfswaarde (lees intrinsieke waarde) van Volta:

36,6 miljoen aandelen * €6,06 = €221 miljoen -/- cash €15 miljoen = €206 miljoen

Dit is dus gelijk aan het eigen vermogen per eind juli 2020. Dus na de afboeking.

Mijn verwachting is dat Volta over het nieuwe boekjaar 20/21 met een hogere eigen vermogen zal komen vanwege hogere fair value’s en daarmee dus nu op een (te) grote discount handelt.

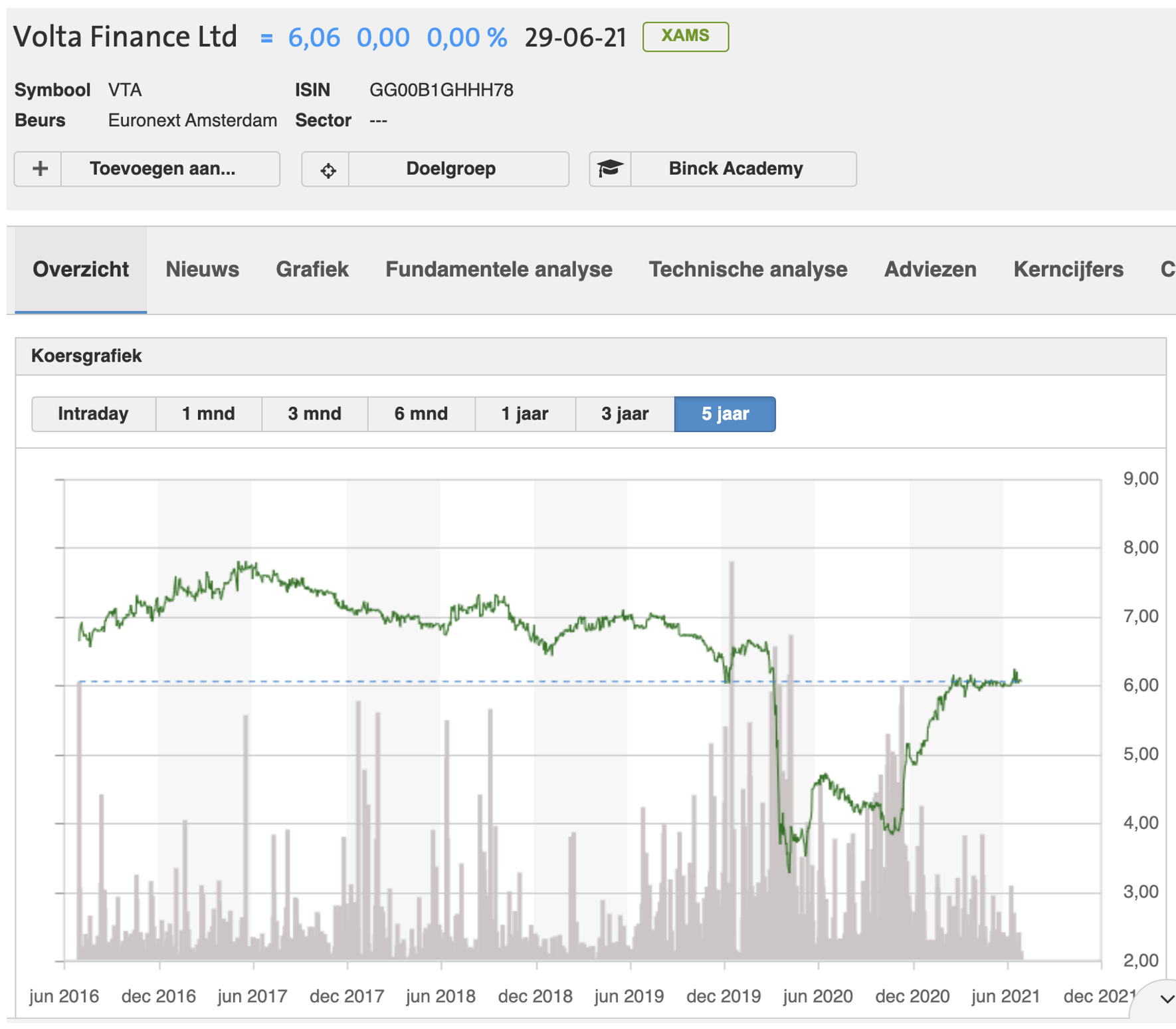

In de eerste 5 maanden van 2021 behaalde Volta al een rendement van 8,9% en bedroeg de intrinsieke waarde van de investeringen €260,6 miljoen oftwel €7,12 per aandeel. Dit geeft dus aan dat Volta niet alleen een inkomensstroom/ dividendrendement van 9% genereert maar ook nog eens een upside heeft van 17%.

En dat de koers naar boven de €7,- kan, blijkt wel uit de historische grafiek van het aandeel. Daar waar andere bedrijven meer dan recovered zijn van de aandelen crash in 2020, heeft Volta nog een inhaalslag tegoed.

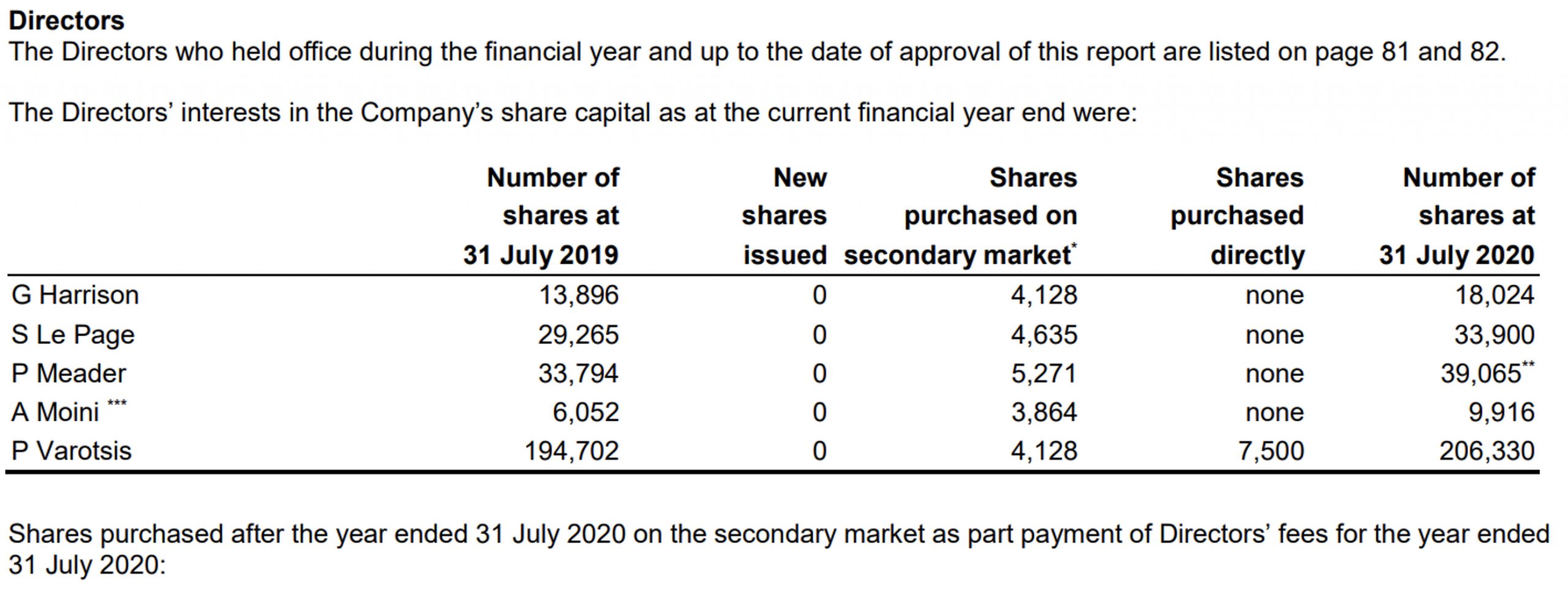

Al met al een aandeel dat interessant kan zijn voor de portefeuille. Vooral als we zien dat de directeuren zelf ook aandelen bezitten en zelfs hebben bijgekocht.

Andere aandeelhouders zijn:

Conclusies / Samenvatting

CON

In het licht van de kredietcrisis lijken ‘pakketjes’ leningen aan insolvabele bedrijven zeer risicovol. De vergelijking met de CBO’s en subprime leningen ten tijde van de kredietcrisis in 2007 lijken op eerste gezicht evident. De markt voor deze leningen kan ineenstorten, zoals alles in het leven kan instorten, dus u kunt uw geld volledig verliezen.

PRO

De markt voor CLO’s kent een transparantere structuur met meer professionele partijen en risico’s worden via due diligence deels afgedekt en daarnaast is de CLO-markt veel meer gespreid dan de CBO-markt in 2007.

Daarnaast hebben de afboekingen in het kader van de coronacrisis in juli 2020 al plaatsgevonden en weten we nu dat het allemaal wel ‘meeviel’ met de meeste bedrijven.

De verwachting is dat een groot deel van deze afboeking in juli 2021 teruggenomen zal worden hetgeen een positief effect zal hebben op de koers.

Andere positieve factoren zijn de hoge dividendrendementen, de sterke balanspositie, de lage waardering van het aandeel, betrokkenheid directie en de opwaartse potentie van het aandeel.

Voor mij een reden om dit aandeel vandaag aan te schaffen

DIT IS GEEN BELEGGINGSADVIES! BELEGGEN GAAT ALTIJD GEPAARD MET GROTE RISICO’S. OOK KUNT U UW INLEG GEHEEL KWIJTRAKEN.

Dit artikel geeft puur en alleen de persoonlijke mening van de schrijver weer, gebaseerd op de informatie op dat moment. Het is niet als een alwetend advies bedoeld maar slechts als algemene informatie en het is uw eigen verantwoordelijkheid wat u met deze informatie doet. De schrijver aanvaardt geen aansprakelijkheid vanwege deze mening. Beleg nooit met geleend geld en weet dat er altijd grote risico’s zijn verbonden aan beleggen.

Voor meer informatie, lees altijd onze algemene disclaimer op onze website.